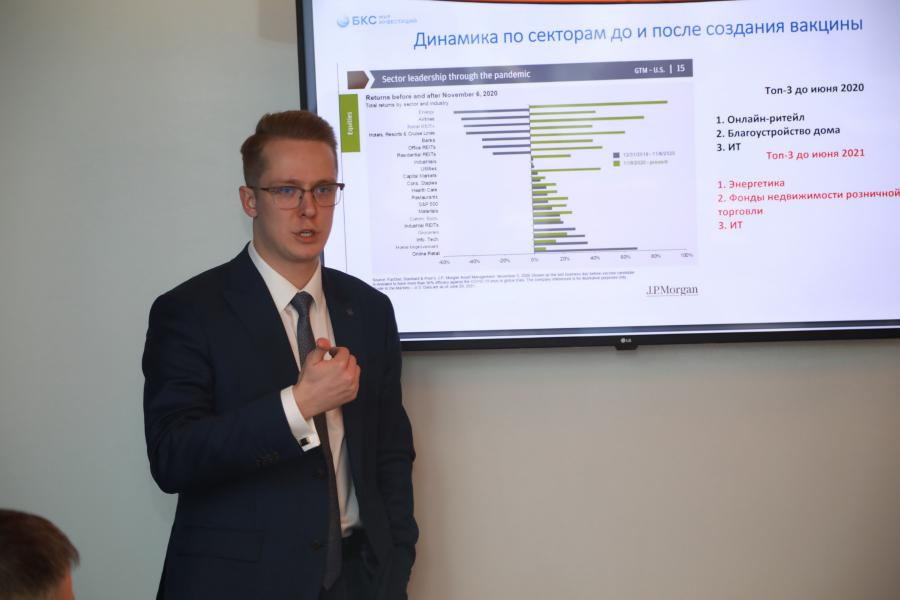

Каждому инструменту на фондовом рынке – свое время. Обычно, чтобы оседлать волну роста, инвесторы используют агрессивные акции, чтобы переждать шторм – консервативные облигации. Но как быть, когда на рынке неопределенность? «В любой момент клиенты могут посетить наш офис и проконсультироваться со своим финансовым советником по этому и любому другому вопросу, – рассказал Эдуард Семёнов, директор иркутского филиала БКС Мир инвестиций[1]. – Кроме того, мы регулярно проводим бизнес-завтраки с участием столичных экспертов». В конце ноября состоялось одно из таких мероприятий. Дмитрий Дементьев, эксперт БКС Мир инвестиций (Москва) уверен: в период высокой волатильности, значительной инфляции и растущих ставок инвесторам не обойтись без структурных продуктов с защитой капитала. О том, что должно быть у них в 2022 году, Дмитрий рассказал иркутским инвесторам.

«Акции роста» или «акции стоимости» [2]?

Глядя на графики фондовых индексов, постфактум несложно понять, что происходило на рынке – рост или коррекция, – и каким должен был быть портфель инвестора, чтобы при выбранном уровне риска принести максимальный доход. Однако в моменте оценить ситуацию непросто. Тем не менее профессиональные управляющие нашли инструмент, который очень чутко реагирует на настроения фондового рынка. Это – 10-летние казначейские облигации США (US10YT) [3].

– Настоятельно рекомендую поглядывать за котировками US10YT[4], – говорит Дмитрий Дементьев. – Этот инструмент можно использовать как индикатор фондового рынка: пока его доходность меньше 1,5% годовых, то инвестор может спокойно находиться на рынке акций и формировать портфель из так называемых «акций роста» [5]. Если доходность US10YT вырастает до 1,5-2% годовых, инвесторы так же комфортно могут находиться на рынке акций, но им уже стоит присмотреться к «акциям стоимости». Как только доходность инструмента начинает превышать 2%, мы понимаем, что пора пересмотреть подход к формированию инвестиционного портфеля и сделать его более консервативным. Защитная часть в таком портфеле может состоять из облигаций и продуктов, построенных на их основе, а меньшая доля портфеля – примерно 40% – из агрессивных инструментов.

Не всем хватит нервов «пересидеть» коррекцию

На текущий момент ставка по US10YT колеблется около 1,6% годовых. То есть инвесторы могут достаточно комфортно находиться на рынке акций. Но насколько долго? Очевидно, что неопределенность усиливается: это видно хотя бы по растущему уровню инфляции. В октябре в США он составил уже 6,2%[6], и, вероятно, вырастет еще больше: с начала 2020 года ФРС заливала экономику деньгами, и теперь вынуждена будет принимать меры, чтобы удерживать ситуацию под контролем.

– Федеральная резервная система США, как и регуляторы в других странах, может управлять уровнем инфляции, вливая в экономику деньги или изымая их, а также повышая или снижая ключевую ставку, – напомнил Дмитрий Дементьев. – Смягчение монетарной политики и раздача денег во время пандемии Covid-19[7] привели к тому, что экономические циклы на фондовом рынке стали более динамичными: мы видели, как в 2020 году американский рынок скорректировался больше, чем на треть за полтора месяца, а потом за полгода восстановился и даже обновил исторический максимум. Что будет с рынком акций, когда ключевая ставка начнет подниматься? Он станет падать. Возможно, это будет небольшая по времени коррекция: месяц или два. Не каждому инвестору хватит нервов «пересидеть» это событие, не принимая импульсивных решений.

Чем дольше, тем надежнее

Для того, чтобы развернуть себе на пользу неопределенность на рынке, можно воспользоваться структурными продуктами (нотами) [8] с полной или частичной защитой капитала[9]. Их особенность в том, что они выпускаются на заранее определенный срок и предусматривают несколько сценариев, каждый из которых говорит, какой размер выплаты получит инвестор при положительном исходе, какая часть капитала будет защищена при отрицательном раскладе. Для их приобретения нужен статус квалифицированного инвестора.

– Растущий интерес к структурным нотам объясняется тем, что этот инструмент с каждым годом совершенствуется, в нем появляются дополнительные защитные опции, и есть возможность создать индивидуальный продукт – рассказал Дмитрий Дементьев. – Доходность любого готового инвестиционного решения зависит от базового актива, лежащего в его основе. В структурных нотах таковым чаще всего являются акции или облигации, но это могут быть и фонды, и валютные пары, и товарные активы, включая серебро и золото. В любом случае структурный продукт – это инструмент, который позволяет не только сохранить средства, что особенно актуально для инвесторов, владеющих крупным капиталом, но и получить более высокий по сравнению с депозитами доход.

Самый распространенный срок структурного продукта, по словам эксперта, – 3-5 лет: 3 года – достаточно комфортный для инвестора срок, а 5 лет достаточно для того, чтобы рынок успел восстановиться даже после серьезного падения, которые периодически случаются на любом рынке.

Дополнительная защита на входе

Периодически пополняя свой инвестиционный портфель, инвесторы задумываются над тем, когда вход в рынок будет более удачным. Одна из «фишек» структурных продуктов – функция lookback – позволяет решить этот вопрос и защитить структурный продукт «на входе».

– Последние три года на американском фондовом рынке осень отмечена коррекциями. Это связано с тем, что время с сентября по ноябрь – это период закрытия финансового года, – пояснил Дмитрий Дементьев. – Стоимость бумаг в моменте снижается, и в это время мы задаем себе вопросы: «Стоит ли входить сейчас или отложить покупку до нового года? А вдруг начнется новогоднее ралли, которое "вынесет" бумаги наверх, и покупать будет уже поздно?». Функция lookback позволяет «нащупать» наиболее удачную точку входа. Представьте: период наблюдения, по итогам которого мы зафиксируем минимальную цену актива, длится не один день, а три месяца. То есть выбирается не одна дата наблюдения, а несколько, которые могут быть даже в разные месяцы в зависимости от условий ноты. Ноты с такой функцией – одни из самых продаваемых продуктов, они подходят для клиентов, которые не готовы «заходить в рынок» на максимумах. Кроме того, они позволяют увеличить вероятность досрочного получения нужного финансового результата.

Куда «бить»?

Разрабатывая структурный продукт, эксперты БКС Мир инвестиций выбирают более чем из 150 фундаментально сильных компаний с капитализацией от 83 млрд долларов США, ориентируясь при этом на текущие тренды, мегатренды и учитывая риск появления «черных лебедей» – непредсказуемых событий с негативным эффектом.

В числе потенциальных «черных лебедей» эксперт назвал создание метавселенных, торговлю биткойнами, освоение космоса: эти сферы привлекают внимание инвесторов, а при серьезном росте интереса к ним способны «перетянуть» на себя солидную часть капитала. Несмотря на наличие такого риска, эксперты делают ставку на глобальный долгосрочный рост американского фондового рынка.

– На рынке много интересных компаний, поэтому важно понимать, в какую точку «бить», – рассказал Дмитрий Дементьев, – Мы обязательно смотрим на тренды. Например, до июня 2020 года, в разгар пандемии коронавируса, в тренде были сектора, связанные с онлайн-ритейлом, благоустройством дома и цифровизацией рабочих мест. Компании, работающие на этих рынках, вырастали в сотни раз.

Нынешним летом, когда реальный сектор экономики начал восстанавливаться, ТОП-3 трендов изменился. По оценкам эксперта, более востребованы стали фонды недвижимости и энергетика, в том числе «зеленая». При этом направление IT по-прежнему актуально и останется таковым в ближайшее десятилетие. Это – мега-тренд.

– Наша практика работы со структурными продуктами показывает, что многие из них закрываются досрочно, достигнув заявленных целей роста, – рассказал Дмитрий Дементьев. – Средний срок жизни ноты составляет 16 месяцев. Условиями продукта предусмотрен такой вариант развития событий, когда все акции, входящие в портфель, растут. В этом случае нет необходимости ждать несколько лет, чтобы зафиксировать результат. Инвестор получает номинал вложенных средств, заранее оговоренный процент дополнительного дохода и может с помощью финансового советника найти новую идею, которая принесет ему прибыль.

Наталья Понамарева

БКС Мир инвестиций

г. Иркутск, ул. Ленина, 30

8 800 500-55-45

[1] ООО «Компания БКС» лицензия ФСФР №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Без ограничения срока действия. С информацией об ООО «Компания БКС» можно ознакомиться: https://broker.ru/disclosure

[2] Акции стоимости – это бумаги гигантов рынка: они показывают хорошую отчетность квартал к кварталу и год к году, имеют чистую прибыль и с каждым годом наращивают ее, дают высокую дивидендную доходность. Капитализация таких компаний растет на 3-5% в год, но и падает не сильно. Яркий пример таких компаний – Amazon, Facebook (принадлежит Meta — признана экстремистской организацией и запрещена в России) (Meta), Apple.

[3] Государственные облигации США, ISIN US912828P469, https://ru.investing.com/rates-bonds/u.s.-10-year-bond-yield

[4] Источник https://ru.tradingview.com/chart/?symbol=TVC%3AUS10Y

[5] Акции роста – это бумаги компаний небольшой капитализации. Они могут быть неприбыльными, однако показывают кратный рост выручки – зарабатывают «иксы». Инвесторы, приобретая бумаги таких компаний, зарабатывают не за счет дивидендной истории, а за счет курсовой переоценки. На рынке акций роста высокая волатильность: стоимость бумаг в моменте может упасть и на 20%, и на 30%, но и рост они могут показать кратный.

[6] Источник https://www.vedomosti.ru/economics/news/2021/11/10/895267-godovaya-inflyatsiya-v-ssha-dostigla-maksimuma

[7] Текущая пандемия, вызванная распространением коронавируса SARS-CoV-2

[8] Информация направляется только клиентам — квалифицированным инвесторам. Не является банковским вкладом, на данный продукт не распространяется система страхования вкладов АСВ. Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале.

[9] 100% возврат вложений доступен только при полном соблюдении условий продукта, в том числе срока инвестирования. Инвестор заключает форвардный контракт (ФК) на внебиржевом рынке. Расторжение ФК без согласия противоположной стороны не всегда возможно. При досрочном расторжении инвестор может не только не получить доход, но и потерять до 100% вложенных средств.

SIA.RU: Главное

SIA.RU: Главное