Недвижимость по-прежнему остается одним из драйверов роста экономики, несмотря на все изменения в регулировании рынка. Даже когда ипотечные ставки взлетели, никакого обвала не случилось – рынок находится в равновесии, а просрочка по кредитам обновляет исторические минимумы. Об этом рассказали на конференции для застройщиков и агентств недвижимости Domclick Digital Day, состоявшейся в начале апреля в Сочи. Как вели себя продавцы и покупатели в последние годы, как менялись цены и куда движется рынок недвижимости? О главных трендах – в нашем материале.

1. Интерес к покупке квартир остается стабильным

После всплеска в 2021 году, когда реализовался отложенный на время пандемии спрос, и последовавшей за ним закономерной коррекции интерес к приобретению недвижимости, по данным аналитиков «Домклик», ушел в устойчивый боковой тренд. На протяжении 2023 года он оставался в диапазоне 9,5-12 миллионов запросов в месяц. А за январь-февраль 2024-го – на уровне 10,4-10,6 миллионов запросов в месяц.

2. Поведение покупателей недвижимости становится более рациональным

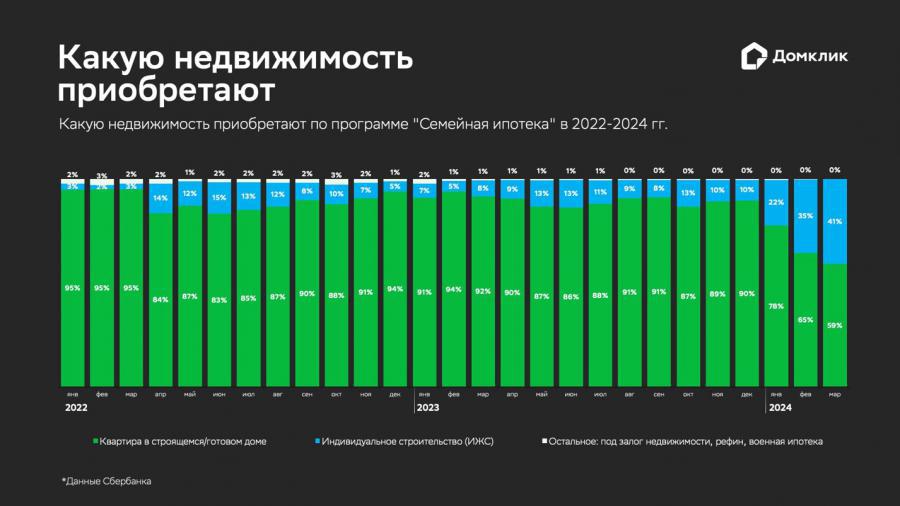

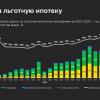

После периода встрясок на рынке недвижимости покупатели адаптировались к изменениям рыночных ставок по ипотеке. С середины 2022 года и до повышения ключевой ставки ЦБ в 2023 году средние сроки ипотечных кредитов очень медленно росли. Люди ориентировались на комфортный ежемесячный платеж. Однако после того, как ключевая ставка стала подниматься, и особенно в тот момент, когда она достигла максимального значения (а с ней и рыночные ставки по ипотечным программам), заемщики на вторичном рынке стали сокращать срок ипотечного кредита, стремясь сократить конечную переплату.

– В то же время на рынке новостроек ситуация не изменилась: подавляющая доля ипотечных госпрограмм, по которым ставка существенно ниже ключевой, поддерживала спрос. Более того, заемщики старались брать кредит на максимально возможный срок, чтобы комфортно рассчитываться, – подчеркнул директор дивизиона «Домклик» Алексей Лейпи.

3. Просроченная задолженность сокращается

За последние два года доля просроченной более чем на 90 дней задолженности по ипотечным кредитам Сбера снизилась в 1,6 раза – с 0,42% до 0,26%. Это своего рода ответ опасениям Центробанка по поводу возможности ипотечного пузыря, ведь одним из симптомов «надувания» рынка является рост просроченной задолженности.

– Сейчас она находится на историческом минимуме, невзирая на все негативные факторы последних лет, – рассказал Алексей Лейпи.

4. Разрыв между «первичкой» и «вторичкой» сокращается

Разрыв между стоимостью квадратного метра в новостройках и на рынке готового жилья традиционно вызывает озабоченность регулятора. По данным «Домклик», на протяжении всего 2023 года этот разрыв снижался, и с лета стабильно остается в диапазоне 13-14%. При этом цены и на первичном, и на вторичном рынке недвижимости росли весь прошлый год, и к началу 2024-го вышли на своего рода плато, а спрос оставался примерно на одном уровне.

5. Рынок находится в равновесии

Как следствие стабильного спроса в 2023 году средний дисконт к стоимости сделок на рынке вторичного жилья достиг минимальных значений в 1,3-1,5%. В второй половине 2023-го и в начале 2024-го он ушел в устойчивый боковой тренд в диапазоне 1,8-2%.

– Это говорит о том, что рынок после вызовов 2022 года пришел в некое равновесие, – считает Алексей Лейпи.

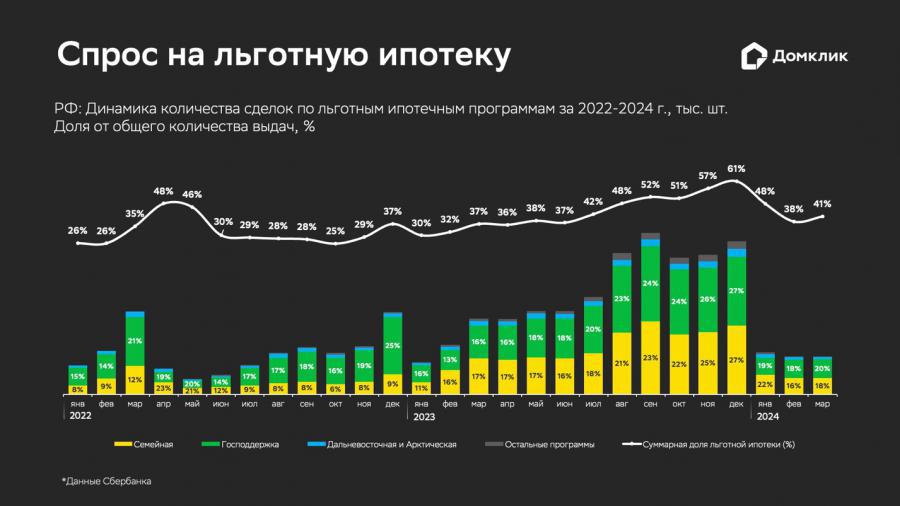

6. Ипотека на новостройки догнала вторичный рынок

Исторически сделок с готовым жильем с привлечением ипотечных программ регистрировалось больше, чем с новостройками. Однако с середины 2023 года эта разница начала быстро сокращаться, хотя на вторичном рынке число ипотечных сделок продолжало расти до сентября.

К концу прошлого года первичный рынок опередил «вторичку». Так, в декабре на всем рынке, по данным «Домклик», было выдано 435 миллиардов рублей ипотечных кредитов на новое жилье и только 350 миллиардов – на покупку вторичной недвижимости.

– А в начале 2024 года эти показатели шли практически «ноздря в ноздрю», – резюмировал Алексей Лейпи.

Правда, выдачи при этом, по его словам, резко упали: в феврале было выдано 160 миллиардов рублей «первичной» ипотеки и 165 миллиардов «вторичной».

SIA.RU: Главное

SIA.RU: Главное