О непростой ситуации в экономике и банковском секторе, о меняющихся потребностях клиентов и «оживающем» кредитовании, а также о новых точках роста и амбициозных планах Промсвязьбанка Газета Дело побеседовала с региональным директором ОО «Иркутский» Александром Логуновым.

Мрачные прогнозы и позитив

Александр Валерьевич, сегодня все дискуссии о состоянии российской экономики сводятся, по сути, к двум вопросам: достигли ли мы «дна»? И, если достигли, когда начнем карабкаться наверх? Вы как считаете?

– Если судить по тому, что происходит, то в экономике все по-прежнему не очень хорошо. Особенно это касается региональных бюджетов. Все чаще мы слышим от бизнесменов, что муниципальные, региональные власти не оплачивают работы по контрактам. Почему? Вариантов два: либо навязанная бюрократия, либо просто денег нет. И, как правило, второе.

В итоге предприниматели, которые вошли в эти проекты на свои деньги или – что чаще – на деньги банков, оказываются в непростом положении. А бенефициарами этого процесса, в конечном счете, становятся кредитные организации. Промсвязьбанк сейчас очень избирательно подходит к финансированию проектов, где заказ идет со стороны бюджета. Мы смотрим, действительно ли сделка реализуется: как со стороны готовности подрядчика – нашего клиента – выполнить работы в срок, так и со стороны готовности администрации субъекта или города оплатить эти работы.

В целом же, макроэкономическая статистика свидетельствует о том, что мрачные прогнозы пока сбываются. Цены на нефть умеренно низкие. ВВП показал снижение на 0,6% за первое полугодие 2016 года, реальные доходы населения снизились на 5%, розничные продажи – на 6%. Резервный фонд – в подвешенном состоянии, не исключено, что он может и закончиться в следующем году.

Неужели совсем все плохо?

– Нет, почему. Есть и положительные тенденции. Промышленное производство, например, показало рост на 7%. Инфляция снизилась до 7,5%.

А банковский сектор в текущих условиях как себя чувствует?

– Настроения в нашем секторе зависят в первую очередь от политики Центробанка. А она, как известно, довольно жесткая в последние годы. Регулятор продолжает «сжимать атмосферу».

Рынки капиталов все серьезнее закрываются для госбанков – они в этом смысле страдают больше всех. К счастью, Промсвязьбанк не является «санкционным» банком, и для нас эта проблема менее актуальна, мы можем привлекать западные инвестиции. Что, собственно, и делаем.

Вклады растут, кредиты оживают

Клиенты-физлица продолжают доверять банкам? В прошлом году привлечение вкладов показало рекордный рост...

– В этом году сберегательная тенденция продолжается. Вклады растут.

Но ведь ставки падают?

– Да, ставки снижаются. Последнее решение Центробанка о снижении ключевой ставки до 10% говорит о том, что этот тренд будет продолжен.

Почему же люди не «убегают» из вкладов? Альтернативы не видят?

– А что есть альтернатива?

Те же финансовые инструменты: акции, облигации… Или это слишком сложно?

– Рынок облигаций, по большей части, привлекателен для крупных вкладчиков, для юридических лиц. Физлица обычно предпочитают стабильные, понятные инструменты. Иногда покупают золото. Иногда вкладываются в недвижимость. Но самый массовый, понятный, надежный инструмент – это, конечно, вклады, которые не теряют популярности, несмотря на снижающуюся доходность.

Падение ставок по вкладам, может, не самая радостная новость. Но, с другой стороны, кредиты же тоже дешевеют. Чувствуете ли оживление потребительского кредитования в этом году?

– В последние годы наш портфель розничных кредитов сжимался. Таков общий тренд: в целом по банковской системе кредитные организации потеряли 3% в этом сегменте в своих активах. Почему? Во-первых, банки стремились сократить риски. Во-вторых, само население в условиях кризиса, снижения реальных доходов относилось к кредитам довольно сдержанно.

Сейчас мы видим, что интерес есть: предложение у нас хорошее, кредиты для бюджетной сферы, например, – от 13,9%. Спрос растет. Если раньше мы принимали в среднем 5-6 заявок в наших отделениях в день, то в последнее время – до 15 заявок.

Какие еще продукты, кроме потребительских кредитов, развиваете?

– В этом году мы обновили линейку кредитных карт. Последнее предложение – карта в валюте с первым льготным периодом 365 дней. Еще одна карта позволяет, оплачивая товары и услуги, копить мили, а затем тратить их на туристические путевки, путешествия, гостиницы, прокат автомобилей. Третье карточное предложение – кобренд с авиакомпанией S7. Подобные продукты традиционно пользуются большим спросом у клиентов.

Еще одно ноу-хау, о котором хочется сказать, – сервис мгновенных кредитов «Турбоденьги», с возможностью через интернет-банк или мобильный банк подать заявку и, в случае одобрения, в течение 10-15 минут получить на счет до 25 тысяч рублей на срок до двух месяцев.

Занять у банка «до зарплаты»?

– Можно и так сказать. Причем, если наши зарплатные клиенты и так имеют возможность получить овердрафт при необходимости, то этот продукт доступен и не зарплатным клиентам.

И насколько такие «быстрые деньги» востребованы?

– Очень! Продукт совсем новый, но уже стал популярным. За первый «тестовый» месяц мы планировали выдать клиентам 10 миллионов рублей, а выдали 30.

Требования мягче – заявок больше

Вернемся к экономике. Сегодня многие эксперты говорят о том, что наши экономические проблемы вызваны не санкциями и ценами на нефть, а внутренними проблемами. Бизнесмены не готовы вкладываться в развитие, и задача как раз в том и состоит, чтобы «раскачать» эти «инвестиционные качели». Банкам тут, конечно, отводится особая роль. Вы готовы помогать с финансированием?

– Промсвязьбанк всегда основной акцент делал на финансировании малого и среднего бизнеса. Кризис, конечно, сказался и на нашей кредитной политике. Последние два года мы целенаправленно сокращали наш кредитный портфель, стараясь не принимать на себя повышенных рисков. Портфель в целом по банку сократился с 57 миллиардов рублей до 16 миллиардов. Уровень риска на портфель при этом снизился до 1,6% при плановой норме 2,5%, хотя в пиковые периоды доходил до 6%.

То есть нужный эффект достигнут? Дальше сокращать портфель не планируете?

– Нет. Мы привыкаем жить в новых условиях. Понимаем, что дальше снижаться по кредитному портфелю не стоит, да и потребности такой нет. Ликвидность у нас в достаточном количестве, нужно активно заниматься финансированием – разумеется, качественных заемщиков.

То есть принципиально позицию по отношению к риску вы не меняете?

– Мы – системообразующий банк и обязаны выполнять требования регулятора по риску – это первое. Второе – качество каждого конкретного заемщика должно объективно оцениваться. Эти постулаты неизменны.

Тем не менее, в августе мы сделали немало послаблений в нашей кредитной политике для юрлиц. По выручке, по прибыли, по динамике, по отраслям.

Каков эффект?

– Мы получили такой шквал заявок, что кредитные специалисты не успевают их рассматривать (улыбается).

Это заявки на короткие кредиты? Или инвестиционное кредитование тоже «зашевелилось»?

– Инвестиционных сделок в Иркутске и Ангарске в нашем банке в последнее время не было, но новые заявки на «длинные» деньги на рассмотрении есть. Кто-то ждал подходящего момента, кто-то решал свои проблемы – в том числе по взаимодействию с налоговыми службами. Не надо скрывать, что наполнение бюджета происходит через ФНС, и никаких послаблений бизнесу тут нет.

С другой стороны, государство сегодня много говорит о поддержке малого и среднего предпринимательства. Создана Корпорация развития МСП, предлагаются льготные условия банковского финансирования.

– Верно, условия по льготной кредитной программе при поддержке Корпорации МСП очень неплохие. С октября 2016 условия по этой программе изменились в сторону послаблений.

Стоимость гарантии, которую готов выдать МСП Банк в обеспечение такого кредита, уменьшилась с 1,25 до 0,75 п.п. к ставке. В связи со снижением ключевой ставки, стоимость фондирования для банков – участников программы – снизилась. В итоге конечная ставка для клиентов малого бизнеса составляет 9,6%, для среднего бизнеса – 10,6%.

Неплохо! И все равно бизнесмены всегда говорят, что кредиты – дорогие.

– Тут нет понятия «дорого» или «дешево». Есть понятие риска, понятие стоимости ресурса, понятие прибыльности банковского бизнеса. На сегодняшний день маржа в целом по банковской системе составляет 2-4%. Это много? Нет.

Цифровое «завтра» уже наступило

Онлайн-банк в этом смысле – полезное дело. Помогает экономить на численности штата, на количестве оффлайновых точек…

– А еще это клиентам удобно! На самом деле, эра цифровых технологий уже наступила: все мы пользуемся мобильными телефонами, оплачиваем услуги через интернет, общаемся в соцсетях. «Завтра» уже наступило.

Мы, разумеется, в тренде. Промсвязьбанком поставлена стратегическая задача активно «идти» в цифровые технологии, строить так называемый «digital-банк». Мы уже очень активно в этом направлении работаем. В 2016 году заняли первое место по интернет-банку для физлиц. До конца года обновим интернет-банк PSB On-Line для юридических лиц – он станет еще удобнее и практичнее в использовании. А в дальнейшем ставим задачу создать «бесшовный» интернет-банк, который будет «проходить» через все бизнес-линии. То есть если клиент обслуживается в Промсвязьбанке и как физическое лицо, и как юридическое, ему не нужны будут два разных приложения. Все операции можно будет совершить на единой платформе. Никаких границ.

Амбициозные планы! Какие еще задачи ставите на ближайшие годы?

– Расти. Причем по всем направлениям. По малому и среднему предпринимательству стратегия банка на 2016-2020 годы, например, предполагает удвоение клиентской базы. Если сейчас в Иркутске и Ангарске у нас открыто 4000 расчетных счетов, то через четыре года должно быть 8000. Задача смелая, но, я уверен, выполнимая. За месяц мы стабильно открываем 100 новых счетов.

Розничное направление также будем развивать, наращивая клиентскую базу как своими силами – предлагая интересные продукты и услуги. Этот год показывает, что мы можем предложить рынку и выгодные карточные продукты, и прибыльные вклады, и кредитные программы, которые конкурентны в целом по рынку.

Хорошей динамики ждем от блока «Частный капитал». Это клиенты-физлица, имеющие более 10 миллионов рублей на своих счетах. В Иркутске мы открыли зону обслуживания VIP-клиентов в сентябре 2014 года с общим портфелем в 300 миллионов рублей. К 1 января 2016 года «пробили» планку в миллиард рублей по сбережениям в этом сегменте, к сентябрю достигли показателя в два миллиарда.

Сегодняшние условия требуют нового уровня клиентоориентированности. Грамотного и чуткого подхода ко всем сегментам клиентов. Интересных продуктов, удовлетворяющих все их потребности, и, конечно, комфорта и мобильности в общении с банком.

Анна Масленникова,

Газета Дело

Реклама. Генеральная лицензия Банка России №3251

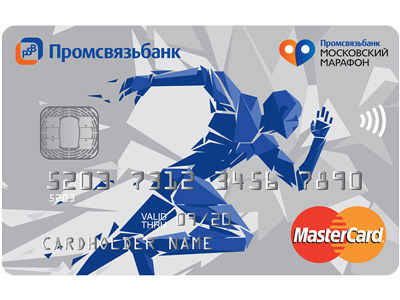

Промсвязьбанк презентовал клиентам первый в России банковский продукт для любителей бега и здорового образа жизни – дебетовую карту «В движении».

В числе финансовых преимуществ: бесплатное годовое обслуживание при совершении покупок на сумму более 5000 руб. в месяц, 5% на остаток (если он составляет более 5 000 руб.). Карта «В движении» позволяет копить бонусные баллы PSBonus, оплачивать ими сотовую связь, товары и услуги партнеров банка или обменивать на реальные деньги. С картой «В движении» клиенты, ведущие активный образ жизни, получат возможность сэкономить до 40% в спортивных магазинах, аптеках и магазинах спортивного питания.

Держателям карты доступны привилегии в самом масштабном беговом событии России: Промсвязьбанк Московском Марафоне – специальный тариф при регистрации на забеге Марафона, возможность предварительной регистрации и получения слота при закрытой регистрации, участие в ежегодных розыгрышах бесплатных слотов на забеги Марафона. Также среди держателей карты «В движении» ежегодно будут разыгрываться слоты на один из из европейских марафонов и памятные подарки.

SIA.RU: Главное

SIA.RU: Главное