«Новая реальность», в которой мы оказались, принципиально отличается от всех предыдущих кризисов. Однозначных бенефициаров в текущей ситуации нет, но жизнь продолжается, и фондовый рынок по-прежнему дает возможность заработать. Так считают эксперты «Открытие Инвестиции»: главный аналитик по российским акциям Алексей Павлов, начальник отдела персонального брокерского обслуживания Дмитрий Мельников и портфельный управляющий Владимир Борисенко. 26 мая они провели встречу с иркутскими инвесторами в «Марриотте», а также ответили на вопросы Газеты Дело.

Добро пожаловать в «новую реальность»

«Добро пожаловать в “новую реальность”», – говорят эксперты «Открытие Инвестиции». Кризис кризису рознь, и ситуация, которая сложилась с 24 февраля на российском рынке, – нетипичная, непростая, непохожая на предыдущие кризисы.

Специфика заключается в колоссальном санкционном давлении: происходит массовый исход зарубежного бизнеса из России, логистические цепочки нарушены. Всё это ведёт к стагфляции экономики. Введено валютное регулирование, трансграничные переводы ограничены. Рынок акций разделен на внешний и внутренний.

Алексей Павлов: Во-первых, когда рынок падает на 40%, инвесторы теряют деньги. Но падение падению рознь. Одно дело, например, когда вышел отчет «Газпрома», он не оправдал ожидания, и акции компании упали на 10% – это одна история. В этот раз падение усугублялось тем, что за «тучные» полтора года с начала пандемии на нашем фондовом рынке многие клиенты привыкли сидеть с «плечами», было много неопытных клиентов, которые не сталкивались с подобными ситуациями. Поэтому, когда 24 февраля рынок открылся с гэпом вниз, у многих сработали маржин-коллы. Если клиент не успевал закрыть позицию сам, то брокеры закрывали ее принудительно.

Во-вторых, к денежным потерям привело то, что многие валютные активы клиентов оказались заблокированы из-за санкций. Например, ликвидные евробонды, которые были популярны у состоятельных российских инвесторов (в основном, это средний класс или хайнеты: традиционный минимальный лот по евробондам – 200 000 долларов), фактически оказались заморожены. Теперь статус этих инвестиций непонятен: они как бы есть, числятся, но, поскольку «мост» НРД – Euroclear перестал работать, ни перевести, ни продать, ни купить, ни получить купон по ним невозможно.

Кто в бенефициарах?

Ситуация осложняется еще и тем, что до сих пор продолжается «перебежка» клиентов от брокеров, которые попали под санкции, в другие компании и перевод активов: из ВТБ в «Альфу», потом из «Альфы», которая тоже попала под санкции, еще куда-то. В результате этой чехарды какие-то бумаги клиентов оказываются заблокированными, и с ними тоже ничего нельзя сделать.

Алексей Павлов: Поначалу казалось, что одним брокерам повезло больше, другим меньше, но сейчас мы понимаем, что все оказались в одной лодке. Я уверен, что однозначных бенефициаров в этой ситуации нет и не будет. Проблема не в том, у кого отток, а у кого приток клиентов, а в том, что ликвидности на российском рынке стало существенно меньше.

Нулевого риска нет

Не все клиенты пострадали одинаково, говорят эксперты. Были и те, кто в это турбулентное время смог выйти сухим из воды – помогло хеджирование. Некоторые клиенты, например, хеджировали свой портфель 23 февраля с помощью фьючерсов, в этот день работал только срочный рынок. В основном, конечно, это были опытные инвесторы, прошедшие не один кризис. Это были и профессиональные управляющие, и частные лица, которые занимаются самостоятельной торговлей. Данная ситуация лишний раз доказывает, как важно управлять рисками.

Владимир Борисенко: Как происходит обычный хедж в портфеле? В основном, через российские индексы. Как правило, они всегда коррелируют с российским портфелем. Поэтому клиенты всё продавали, делая пропорцию, например, шорт-позиций по индексу больше, чем она у них была до 23 февраля. Когда рынок в просадке на 60%, те, кто хеджировался правильно, смогли покрыть свои убытки и получить результат намного лучше рынка. Эти клиенты смотрят сегодня на рынок позитивно, и даже докупают просевшие бумаги. Риски никогда нельзя отменить полностью, но ими можно управлять.

Крепкий рубль никому не нужен

На вопрос, что делать в текущей ситуации: покупать валюту, ценные бумаги, недвижимость, эксперты «Открытие Инвестиции» однозначно рекомендуют акции российский компаний. По их мнению, только они способны на длительном отрезке времени спасти денежные средства от инфляции. Хотя валюта тоже может быть в портфеле, но ей стоит выделить небольшую долю, при этом важно учитывать риски, которые появились после 24 февраля.

Алексей Павлов: На валютном рынке сложилась интересная ситуация. Фундаментальный фактор заключается в том, что основа всех наших биржевых валютных стаканов – это торговый баланс страны. Экспортеры продают валюту, импортеры ее покупают. Сейчас экспортеры продают много, несмотря на все санкции и ограничения. А импорт просто встал.

Российскому бюджету, по большому счету, слишком крепкий рубль не интересен. У экспортёров – основных доноров нашего бюджета – прибыль сильно коррелирует с курсом. Чем слабее рубль, тем у них больше рублевая прибыль, тем больше прямые платежи в бюджет. Тем не менее, мы видим, что доллар опускался ниже 60. Но здесь важен курс не в моменте, а средний курс за период. Центробанк обеспокоен ситуацией и принимает меры, снижает норму обязательной валютной выручки. Регулятор мог бы покупать доллары и евро сам, но его счета заблокированы, поэтому он может попытаться делать это через неаффилированную структуру.

В целом, на долгосрочную перспективу, сейчас хороший момент для покупки валюты. Через какое-то время, вероятно, ее можно будет нормально вывести, не открывая счета в Турции, Армении, Казахстане, как это сейчас происходит. Основной риск, который нельзя игнорировать, заключается в регуляторных ограничениях. Ваш валютный счет – это в любом случае корсчет в западном банке. Где гарантия, что валютные счета россиян не заблокируют так же, как это было с иностранными бумагами?

Есть риски и у наличной валюты. Например, недавно были разговоры, что американцы могут отменить хождение 100-долларовых купюр. Или обменять их. Уверенности в том, что американский Федрезерв обменяет купюры инвесторам из России или Белоруссии, тоже нет.

Что касается инвестиций в недвижимость, то нормальные деньги можно зарабатывать только в коммерческом сегменте, грамотно покупая объекты и грамотно сдавая их в аренду. Истории с покупкой квартир выглядят менее привлекательными. На банковском депозите можно получить больший доход, чем от сдачи жилья в аренду.

По «Иранскому сценарию»

Несмотря на неопределенность, эксперты «Открытие Инвестиции» считают, что российский фондовый рынок заслуживает внимания. Хотя сейчас нет понимания по срокам окончания спецоперации, и на низких уровнях акции могут находиться достаточно долго, активы дешевы, а разворот может произойти очень быстро, как только в спецоперации наметится перелом.

Учитывая сырьевой цикл, они рекомендуют делать ставку на экспортеров, которые сохраняют доступ к внешним рынкам, имеют устойчивое финансовое положение и минимальные санкционные риски. В их числе, например, Газпром, Лукойл, Татнефть, Норникель, Русал, Полюс, Распадская, Русагро, Фосагро.

Владимир Борисенко, портфельный управляющий.

Конференция «Открытие Инвестиции», Иркутск, 26 мая

Фото: Андрей Фёдоров

Владимир Борисенко: Когда произойдёт перелом, всё будет расти гэпами – на 10, 15, 20% и так далее. Поэтому можно не ждать идеальный момент для входа, а формировать портфель уже сейчас, по низким ценам, хеджируя его.

Алексей Павлов, главный аналитик по российским акциям.

Конференция «Открытие Инвестиции», Иркутск, 26 мая

Фото: Андрей Фёдоров

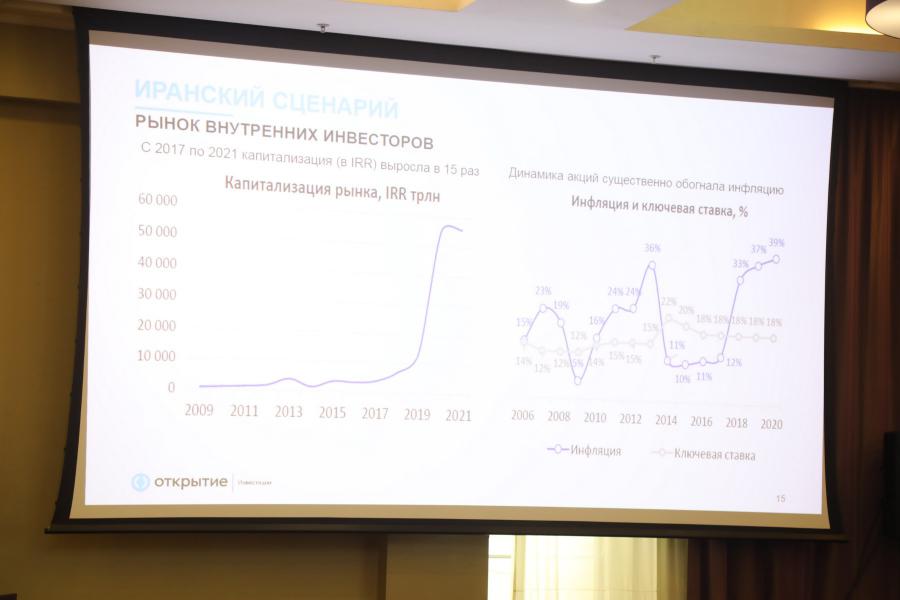

Алексей Павлов: Нас часто спрашивают: что будет с российским рынком, возможен ли его рост без нерезидентов? Возможен. Посмотрите на «Иранский сценарий». C 2017 по 2021 год фондовый рынок Ирана вырос в 15 раз. При этом экономика России в 10 раз больше иранской, у нас намного больше секторов. Их экономика изолирована от всего мира гораздо сильнее, чем наша, даже после введения санкций.

Дмитрий Мельников, начальник отдела персонального брокерского обслуживания.

Конференция «Открытие Инвестиции», Иркутск, 26 мая

Фото: Андрей Фёдоров

Дмитрий Мельников: Сейчас состоятельные россияне заняты решением насущных вопросов. Многое изменилось в их жизни: что-то заморозили, где-то бизнес принципиально изменился, где-то приходится его реанимировать, перестраивать. Но у всех есть понимание, что надо жить дальше.

Что касается фондового рынка, я уверен: снижение ключевой ставки будет все больше стимулировать переток депозитов на фондовый рынок, а концу года он усилится. Фондовый рынок был, есть и будет. Он никуда не пропадет. И инвесторы понимают, что на нем есть возможности заработать.

Откройте счёт в «Открытие Инвестиции» и начните зарабатывать на инвестициях уже сегодня!

Мы всегда рады видеть вас в нашем уютном филиале:

Иркутск, ул. Декабрьcких Событий, 100а

SIA.RU: Главное

SIA.RU: Главное