Акционеры "Дикой орхидеи" наняли Citigroup и Deloitte для привлечения финансового или стратегического инвестора, рассказал "Ъ" президент и совладелец компании Александр Федоров. Ритейлеру необходимо найти деньги к будущему апрелю, когда состоится погашение дебютного выпуска облигаций на 1 млрд руб. "Мы готовы предложить инвесторам

конвертировать облигации в новый долг и обслуживать его в срок. Но выплатить единовременно всю сумму будет очень трудно",-- отметил бизнесмен.

Подтвердить эту информацию в Citigroup и Deloitte вчера не удалось. Но источник, близкий к компании Marshal Capital Partners, утверждает, что ее фонд договаривается о покупке доли в "Дикой орхидее": переговоры находятся в активной стадии, но договор не подписан. По словам собеседника "Ъ", собственники сети оценивают 100% ее акционерного капитала примерно в $90 млн.

В группу "Дикая орхидея" входят сети женского белья "Дикая орхидея", "Бюстье" и "Дефиле", сеть мужского белья "XI легион", стоковые магазины "Бельевой базар". Сейчас "Дикая орхидея" включает около 300 магазинов в России и на Украине.

Проблемы у "Дикой орхидеи" начались в середине августа, говорит Александр Федоров. Банки перестали открывать новые кредитные линии, в результате чего компании пришлось тратить оборотные средства на погашение текущих кредитов: до конца декабря нужно было погасить около $40 млн. Чтобы сократить издержки, компания закрыла несколько нерентабельных магазинов и сократила объем закупок в среднем на 30%.

Ритейлеры с публичным долгом сейчас больше остальных обеспокоены темой продажи доли в бизнесе или части активов, считает господин Царьков. Так, сеть товаров для детей "Банана-мама" рассчитывала продать контрольную долю фондам Icon Private Equity и Troika Capital Partners накануне оферты по облигациям на 1 млрд руб. (см. "Ъ" от 13 октября), но не успела, допустив дефолт 27 ноября. Автодилер "Инком-авто" готов продать до 30% акций инвесторам перед февральской офертой на 1,4 млрд руб. Башкирская продуктовая сеть "Матрица", которой предстоит погашение облигаций 10 декабря на 1,2 млрд руб.,

больше года искала покупателя на блокпакет сети, но в итоге договорилась лишь о продаже нескольких недвижимых активов,

рассказывал "Ъ" совладелец компании Тимур Гизатуллин.

Кристина Ъ-Бусько

конвертировать облигации в новый долг и обслуживать его в срок. Но выплатить единовременно всю сумму будет очень трудно",-- отметил бизнесмен.

Подтвердить эту информацию в Citigroup и Deloitte вчера не удалось. Но источник, близкий к компании Marshal Capital Partners, утверждает, что ее фонд договаривается о покупке доли в "Дикой орхидее": переговоры находятся в активной стадии, но договор не подписан. По словам собеседника "Ъ", собственники сети оценивают 100% ее акционерного капитала примерно в $90 млн.

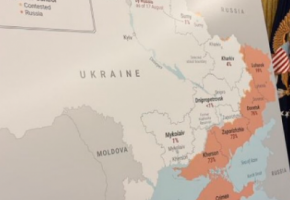

В группу "Дикая орхидея" входят сети женского белья "Дикая орхидея", "Бюстье" и "Дефиле", сеть мужского белья "XI легион", стоковые магазины "Бельевой базар". Сейчас "Дикая орхидея" включает около 300 магазинов в России и на Украине.

Проблемы у "Дикой орхидеи" начались в середине августа, говорит Александр Федоров. Банки перестали открывать новые кредитные линии, в результате чего компании пришлось тратить оборотные средства на погашение текущих кредитов: до конца декабря нужно было погасить около $40 млн. Чтобы сократить издержки, компания закрыла несколько нерентабельных магазинов и сократила объем закупок в среднем на 30%.

Ритейлеры с публичным долгом сейчас больше остальных обеспокоены темой продажи доли в бизнесе или части активов, считает господин Царьков. Так, сеть товаров для детей "Банана-мама" рассчитывала продать контрольную долю фондам Icon Private Equity и Troika Capital Partners накануне оферты по облигациям на 1 млрд руб. (см. "Ъ" от 13 октября), но не успела, допустив дефолт 27 ноября. Автодилер "Инком-авто" готов продать до 30% акций инвесторам перед февральской офертой на 1,4 млрд руб. Башкирская продуктовая сеть "Матрица", которой предстоит погашение облигаций 10 декабря на 1,2 млрд руб.,

больше года искала покупателя на блокпакет сети, но в итоге договорилась лишь о продаже нескольких недвижимых активов,

рассказывал "Ъ" совладелец компании Тимур Гизатуллин.

Кристина Ъ-Бусько

SIA.RU: Главное

SIA.RU: Главное