Страхование бизнеса давно превратилось в инструмент защиты компаний от возможных убытков. В условиях, когда предприятиям все чаще приходится оптимизировать расходы, вопрос выбора квалифицированного страхового брокера становится особенно актуальным. Генеральный директор, член Совета директоров ООО «Страховой Брокер Сбербанка», заместитель председателя Совета СРО «Ассоциация профессиональных страховых брокеров» Александр Газизов знает, какими качествами должен обладать профессиональный брокер. О тонкостях страхования бизнеса и ситуации на рынке он рассказал Газете Дело.

Страхование бизнеса давно превратилось в инструмент защиты компаний от возможных убытков. В условиях, когда предприятиям все чаще приходится оптимизировать расходы, вопрос выбора квалифицированного страхового брокера становится особенно актуальным. Генеральный директор, член Совета директоров ООО «Страховой Брокер Сбербанка», заместитель председателя Совета СРО «Ассоциация профессиональных страховых брокеров» Александр Газизов знает, какими качествами должен обладать профессиональный брокер. О тонкостях страхования бизнеса и ситуации на рынке он рассказал Газете Дело.

Брокер в помощь

На страховом рынке, как и в банковском секторе, идет «чистка рядов». Как юридические лица в настоящее время подходят к выбору брокера, страховщика? Какие критерии наиболее важны для бизнеса?

– Действительно, корпоративные клиенты тщательно подходят к выбору партнеров по страхованию рисков своего бизнеса. Это связано не только с требованиями к надежности партнера, но с непростой экономической ситуацией. Для того чтобы сохранить уровень рентабельности бизнеса, предприятия вынуждены оптимизировать расходы. При этом страхование – одна из основных статей, подвергающихся сокращению. Что касается критериев, то это, прежде всего, разумное соотношение стоимости и качества предоставляемых услуг, устойчивость компании и рекомендации партнеров. А также наличие специалистов по урегулированию убытков, которые могут оказать квалифицированную поддержку при наступлении страховых случаев. И здесь брокер находится в выигрышном положении. Он хорошо знает региональный рынок и все продукты страховых компаний. Он имеет возможность сформировать для клиента оптимальный по стоимости и по набору пакет услуг. Наконец, брокер окажет профессиональную помощь клиенту в процессе урегулирования убытка, поможет со сбором необходимых документов и, будучи технически подкован, сможет грамотно и квалифицированно аргументировать страховщику позицию клиента.

Страхование корпоративных клиентов учитывает множество факторов и рисков. Изменилась ли в кризис система расчета стоимости услуг для корпоративных клиентов? Ведь очевидно, что многие компании сейчас очень тщательно считают деньги, стараются сэкономить.

– Если мы говорим о залоговых сделках (страхование имущества, являющегося обеспечением кредита), то требования к покрытию не изменились. Соответственно, система расчета стоимости осталась прежней. А вот требования андеррайтеров к высокорискованным сегментам, таким как имущество, товарно-материальные ценности, автотранспорт, стали более жесткими. Для добровольного страхования тоже не произошло существенных изменений. Разве что клиенты нередко включают в целях минимизации затрат дополнительные оговорки в виде франшизы. Одним из вариантов оптимизации расходов на страхование может стать уход от «коробочных» решений, что подразумевает индивидуальный подход к потребностям клиента и выбор приоритетных для него в данный момент времени видов рисков, необходимых для покрытия.

Работодатели в кризис урезают наполнение программ ДМС. Какие клиенты чаще всего отказываются от ДМС – мелкие или крупные? Возможно, какие-то опции может предложить сам брокер, чтобы компания могла сэкономить?

– Как правило, от ДМС отказываются компании из сегмента малого и микробизнеса, имеющие небольшие бюджеты на страхование. Оптимизация стоимости программ ДМС возможна только за счет сокращения списка сотрудников или перечня клиник, либо за счет введения ограничения по видам лечения. Например, исключение стоматологического лечения, оперативных вмешательств и т.п. Мы также предлагаем клиенту замену ДМС страхованием сотрудников от несчастных случаев и болезней. Зачастую этот вид страхования оказывается более выгодным для клиента.

От крупнейшего до микробизнеса

Как строится бизнес вашей компании: на какие услуги, на каких клиентов делаете ставку?

– Основной пул наших клиентов – это крупнейший, крупный и средний бизнес. При этом 19% в нашем портфеле – это субъекты сегмента малого и микробизнеса.

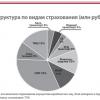

Лидером в портфеле остается по-прежнему страхование имущества юридических лиц (73%), на втором и третьем месте – страхование рисков при строительно-монтажных работах и товарно-материальных ценностей предприятий соответственно. Во втором и третьем кварталах текущего года мы наблюдаем хороший рост по страхованию сотрудников предприятий от несчастных случаев и болезней, а также в отдельных регионах – в страховании рисков в животноводстве.

Если посмотреть на структуру продаж в сегменте малого и микробизнеса, то здесь также доминирует страхование имущества юридических лиц. На втором месте – страхование корпоративных автопарков, на третьем – страховая защита специализированной техники предприятий. Мы наблюдаем также рост объемов страхования гражданской ответственности перед третьими лицами. Это особенно актуально для торгово-развлекательных центров, где на одной территории работают несколько собственников.

Какими еще, на ваш взгляд, преимуществами обладают брокеры?

– Грамотно застраховать риски – это важная, но не самая сложная задача. Обеспечить клиенту профессиональную поддержку на протяжении всего периода действия договора страхования, компенсировать клиенту убытки при наступлении страхового случая – вот в чем основная миссия брокера. Нередко при наступлении страхового случая клиент оказывается в ситуации, когда ему приходится доказывать страховщику свое право на получение страховой выплаты, собирать многочисленные документы. Здесь сильна роль брокера, его главная задача – найти компромисс, урегулировать вопрос в досудебном порядке и, используя профессиональный опыт, аргументировать страховщику позицию клиента. Мы считаем, что на этом и строятся долгосрочные взаимоотношения с клиентами которые обеспечивают их лояльность и приверженность нам, как организатору процесса страхования.

Ваш личный брокер в регионе:

Евгения Рожкова

Начальник Дальневосточного управления

«Страховой брокер Сбербанка»

+7 (902) 513-2055

ESRozhkova@broker-sb.ru

SIA.RU: Главное

SIA.RU: Главное