Почему акции Газпрома стоят так дешево?

Акции «Газпрома» демонстрируют одну из худших динамик в этом году. В то время как некоторые акции (Сбербанк, Роснефть) «сходили» к историческим максимумам, акции газового монополиста рухнули до многолетних минимумов 2009 года – в июне акции «Газпрома» упали до 106 рублей за акцию.

В качестве причин аналитики называют:

- проблемы на внешних рынках (норвежская Statoil теснит российскую компанию на европейском рынке, сланцевая революция привела к тому, что усложняется экспансия россиян на потенциально привлекательные рынки);

- проблемы на внутреннем рынке («Роснефть», «Новатэк» теснят «Газпром»);

- корпоративный негатив (дивиденды за 2012 год снизились).

Все это влияет на доходы Газпрома – но при этом они все равно остаются большими. Даже в самых плохих условиях, отмечают эксперты, они будут огромными. Компания занимает третье место в мире по чистой прибыли после американских гигантов Apple и Exxon, но стоит в 5 раз дешевле.

Недавно Газпром сообщил о том, что в июле был установлен новый рекорд суточной поставки газа в дальнее зарубежье за последние пять лет. Объемы вышли на уровень осенне-зимнего сезона – и это летом. Альтернативы Газпрому в Европе пока не нашли.

Почему Газпром при таких доходах стоит так мало? Каковы перспективы его акций? Стоит рассчитывать на рост или падение?

Какие «за» и «против» у аналитиков?

Олег Шагов, ОАО «Промсвязьбанк»:

– Доходы являются денежным выражением прошлых успехов компании, а стоимость акций отражает ожидания инвесторов относительно ее будущих результатов. Акции компании с высокими доходами могут сильно подешеветь, если инвесторы решат, что компания в будущем столкнется с серьезными трудностями. В отношении акций крупных компаний, которые раньше стоили дорого, а затем сильно подешевели, используется термин «падший ангел». Котировки «падших ангелов» зачастую снова поднимаются вверх, но не всегда.

В последние годы в исследованиях о перспективах Газпрома все чаще упоминается термин «сланцевая революция», указывающая на успехи в развитии добычи сланцевого газа в США. Эта «революция» изменила конъюнктуру мирового газового рынка. США пережили бум добычи сланцевого газа. Внутренние американские цены на газ резко упали. Катар, чей газ оказался не востребован за океаном, переориентировал свои поставки газа на Европу. На европейском рынке газа усилилась конкуренция. Экспорт газа из России начал снижаться в физическом выражении в годовом исчислении с начала прошлого года. Значительные запасы сланцевого газа обнаружены во многих странах, таких как Польша, Венгрия, Украина, Канада, Китай, Австралия и ряде других. Экспорт «сланцевой революции» из США в другие страны может снизить их потребность в газе и привести к ослаблению позиций Газпрома как экспортера газа.

В Европе процесс «сланцевой революции» только начинается, причем его будущее не предопределено. Отношение к сланцевому газу в Европе стало более сдержанным после того, как польский геологический институт на порядок понизил оценку ресурсного потенциала страны, а американский нефтегазовый гигант Exxon Mobil объявил о своем намерении выйти из польских проектов после бурения скважин, поскольку не обнаружил «солидного, коммерческого объема углеводородов». В ближайшей перспективе объемы добычи сланцевого газа не изменят радикально ситуацию на европейском газовом рынке, но этого нельзя исключать в более отдаленном будущем.

В ожидании значительных трансформаций глобального рынка газа в связи со «сланцевой революцией» акции Газпрома, как мы предполагаем, будут в долгосрочной перспективе находиться в широком боковом диапазоне. При этом котировки акций газового холдинга будут реагировать взлетами и падениями на важные события и становящиеся очевидными инвесторам сдвиги в быстро меняющейся конъюнктуре рынка – например, на публикации статистических данных об объемах экспорта, о ценах на газ или других важных в корпоративном плане новостей. Сейчас котировки акции Газпрома стабилизировались в районе 130 рублей, однако в перспективе, на наш взгляд, есть риск их дальнейшего снижения.

Анна Кокорева, Компания Альпари:

– В последнее время Газпром действительно сдает свои позиции. Акции компании значительно упали в цене, но и доходы тоже сократились. По итогам 1 квартала 2013 года согласно отчетности РСБУ чистая прибыль Газпрома сократилась на 34%, до 191 млрд руб. Для подобной динамики есть несколько причин:

- сокращение доли на внутреннем рынке;

- сокращение доли на внешнем рынке;

- налоговое бремя.

Внутренний российский рынок газа становится более открытым, это значит, что появляются новые игроки, независимые поставщики газа. К числу основных конкурентов «национального достояния» можно отнести Новатэк и Роснефть. Таким образом, внутренняя конкуренция усиливается, что влечет за собой сокращение продаж и добычи Газпрома. Так, по итогам 2012 года, добыча Газпрома сократилась на 5% до 487 млрд куб. м., а добыча Новатэка выросла на 7% до 57,3 млрд куб. м. На сегодняшний день часть бывших клиентов Газпрома уже ушли к конкурентам, так как те могут предложить более низкие цены. Новатэк поставляет газ таким компаниям как: Северсталь, Уралкалий, ММК, Мечел, Э.Он Россия, Мосэнерго и Фортум.

Если на внутреннем рынке компанию зажимают в тиски конкуренты, то на внешнем к этому фактору добавляются цены на газ, которые в последнее время на спотовом рынке гораздо ниже тех, что предлагает Газпром. В этой связи ряд клиентов компании обратились с просьбой пересмотреть цены на газ и условия поставки, на что Газпром в большинстве случаев ответил отказом, после чего клиенты подали иски в суд. В связи с этим доля потребления российского газа европейцами сокращается. Многие европейские конкуренты уже скорректировали свои цены относительно спотовых, но российский поставщик все же настаивает на привязке цен к нефтепродуктовой корзине.

Конечно, нельзя не сказать о том, что на потреблении газа в Европе сказывается экономический кризис, которому нет конца.

Еще одной весомой причиной снижения прибыли газового монополиста является налоговое бремя. Речь идет о ставке НДПИ на газ. Сейчас ставка НДПИ для независимых производителей вдвое ниже, чем у Газпрома, – 251 руб. против 509 руб. за 1 тыс. куб. м.

Естественно, что все эти факторы негативно воспринимаются рынком и влияют на стоимость котировок.

Однако, несмотря на ряд проблем, акции компании являются недооцененными по отношению к бумагам конкурентов. Текущий P/E составляет около 2,5x по сравнению с 15,5x у Новатэка, с 6х у Роснефти. Поэтому, мы все же рассчитываем на рост бумаги. В пользу этого говорит и выход на новые рынки сбыта. Под новым рынком подразумевается Латинская Америка. Газпром подписал с боливийской YPFB контракт на разведку и разработку углеводородов в Асеро. А это значит, что в перспективе компания будет осуществлять поставки газа странам южноамериканского континента. Новые контракты положительно скажутся на прибыли компании.

Дмитрий Казарин, ЗАО «ФИНАМ»:

Почему Газпром при таких доходах стоит так мало? Начнем с доходов Газпрома. И для начала посмотрим, насколько важны финансовые достижения компании для ее акций. Сравнительный анализ динамики доходов и котировок акций за последние 6 лет показывает, что зависимость цен акций от доходов Газпрома за этот период, как ни парадоксально, была минимальна.

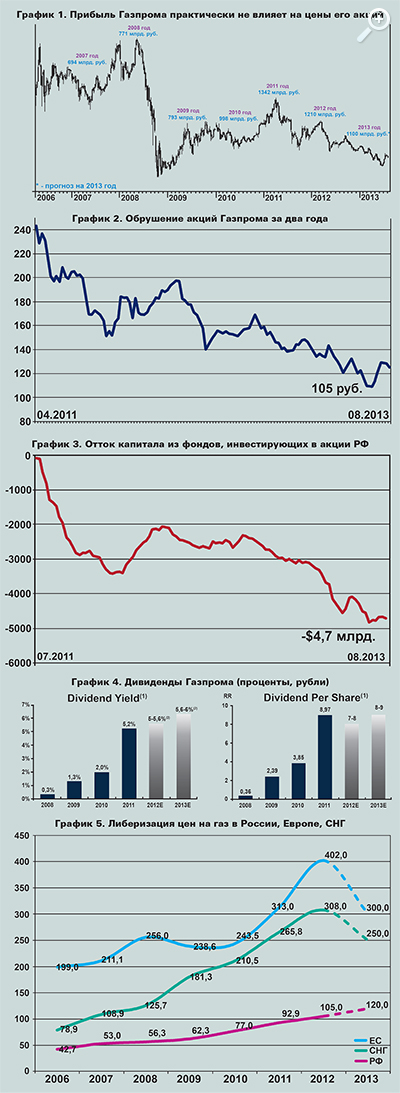

К примеру, в 2007-2008 году Газпром зарабатывал по 700-750 млрд. рублей, и его акции стоили в среднем 300 рублей. В текущем 2013 году прибыль Газпрома должна третий год подряд превысить 1 трлн. рублей, стоимость же акции на начало августа составляет 130 рублей. Прибыль выросла, а акции упали (см. График 1).

Какой же тогда смысл говорить о прибыли, о европейском рынке газа, о налогах и инвестпрограммах, если на акции это практически не влияет? И в чем же тогда причина такой низкой стоимости акций?

В последние два года акции Газпрома стали жертвой сразу нескольких негативных обстоятельств, лишь косвенно связанных с рынком газа, но напрямую влияющих на российский фондовый рынком в целом. Но обо всем по порядку.

Во-первых, мы предлагаем обратить внимание на динамику акций Газпрома начиная с апреля 2011 года, когда акции были на максимуме, по сегодняшний день (см. График 2).

А теперь сравним ее с динамикой оттока/притока иностранного капитала на российский фондовый рынок за сопоставимый период (см. График 3).

Оцените сходство этих графиков!

Россия – не единственная страна, откуда утекали деньги. В 2011-2012 годах страдали все страны БРИК. С российского фондового рынка за два года ушло $4,7 млрд. И причины тут больше общемировые, чем внутрироссийские.

Таким образом, основная причина падения акций Газпрома – это отток иностранного капитала, продолжающийся до сих пор. Сколько денег утекло именно из акций Газпрома, сказать невозможно, но, судя по сходству графиков, не исключено, что практически весь удар они могли взять на себя.

Почему аутсайдером среди крупнейших российских компаний стал не Сбербанк, не Лукойл, а именно Газпром? Здесь сыграли свою роль следующие обстоятельства:

- В последние годы в США мощно набирала темпы добыча сланцевого газа. Перспектива переворота всего газового рынка всерьез напугала инвесторов.

- Минусы госуправления – огромная инвестпрограмма, которая никогда не окупится: Газпром решил разрабатывать Ямальский и Восточно-Сибирский газ, вложив миллиарды в инфраструктуру. Это очень хорошо для красноярцев, иркутян и якутов, но ужасно для акций.

- Добыча Газпрома стагнирует уже 10 лет. Стремительно развивающийся Новатэк, продающий газ в России, отвоевывает рынок у Газпрома.

Тем не менее, можно предположить, что, будь наш рынок более развит, чтобы безболезненно «переварить» $4,7 млрд оттока за два года, акции Газпрома гораздо легче перенесли бы этот удар.

Каковы перспективы? Инвесторы в текущей ситуации не учитывают множество факторов, играющих в пользу Газпрома.

1. Отток иностранного капитала – это палка о двух концах. Возвращение западного капитала на Российский рынок спровоцирует обратный рост акций сопоставимой силы.

2. «Сланцевый шум» сходит на нет. С течением времени стало понятно, что сланцевый газ невероятно дорог в добыче. А низкая цена на газ в США больше похожа на политический проект.

3. Общемировой спрос на газ растет выдающимися темпами: ни один экономический кризис за последние 100 лет не способен был его остановить на какой-либо весомый промежуток времени. Азиатский регион в целом сохраняет огромный потенциал к расширению спроса. В Китае промышленность и электростанции по-прежнему работают на угле, не говоря уже об Индии. По смелым прогнозам, за следующие десять лет Азиатский регион обгонит по потреблению всю Евразию. Газпром активно осваивает это направление.

4. Дивидендная доходность акций Газпрома в последние два года резко выросла. Более того, в правительстве рассматривается поправка о переходе расчета дивиденда со стандарта РСБУ на МСФО. В этом случае дивидендная доходность составит более 10% (см. График 4).

5. Либерализация цен на газ в России. Более 55% газа Газпром продает в России, где цена растет. Отставание российских цен от европейских еще очень велико, и оно неминуемо будет сокращаться. Потеря выручки с европейского рынка с лихвой компенсируется продажами в России (см. График 5).

Таким образом, мы считаем, что акции Газпрома очень привлекательны для покупки по текущей цене 130 рублей. При этом помимо низкой цены акций существуют и скрытые драйверы роста:

- возможная дивидендная доходность более 10% уже в течение ближайших двух лет;

- рост цен на газ в России;

- возвращение иностранного капитала на российский фондовый рынок.

Предположительно, со временем эти катализаторы будут становиться все более явными, что приведет к росту акций Газпрома до 180-200 рублей.

SIA.RU: Главное

SIA.RU: Главное