Пока вся страна следила за падением рубля, читая различные апокалиптические прогнозы, российский рынок акций сдаваться не собирался: индекс ММВБ вырос в январе на 18%, заставив аналитиков всерьез задуматься о возможности повторения в России «аргентинского» сценария.

Читайте полную версию материала на сайте SIA.RU

Санкции, снижение рейтингов от международных агентств, ухудшающиеся прогнозы по росту отечественной экономики от известных инвестдомов – казалось, российские инвесторы игнорировали все плохие новости. Только за январь индекс ММВБ вырос на 18%. А некоторые акции показали еще более впечатляющий рост. Например, акции ГМК Норильский никель и привилегированные акции Сургутнефтегаза выросли более чем на 40%, акции НЛМК, РУСАЛа, Уралкалия – более чем на 30%, акции АЛРОСА – на 25%.

Некоторые аналитики считают, что происходящее – это пир во время чумы. Другие же говорят о повторении в России так называемого «аргентинского» сценария (который реализовался в Аргентине, Венесуэле, Иране): когда национальная валюта обесценивалась, и рост местных индексов начинал идти опережающими темпами при усилении инфляционных ожиданий.

В чем же все-таки причины столь активного роста российского рынка акций? Возможен ли в России «аргентинский» сценарий? И на акции каких компаний стоит сегодня обратить внимание инвесторам? С такими вопросами мы обратились к аналитикам.

«Такое было не только в Аргентине, но и у нас в 1998 году»

Эдуард Cемёнов, директор Иркутского филиала БКС Премьер:

– Российский рынок акций растет с середины марта 2014 г. Именно тогда был показан многолетний минимум по индексу ММВБ – 1182.89 пункта. Таким образом, российский фондовый рынок демонстрирует повышательную динамику на протяжении почти года, но лишь в рублевом эквиваленте. Индекс РТС, выраженный в долларах, в декабре 2014 года показал многолетний минимум – 578 пунктов, приблизившись к минимальному кризисному значению начала 2009 г. Иными словами, реального роста с привязкой к доллару еще не было. Это означает, что в России уже отчасти реализовался «аргентинский» сценарий – сильный рост фондового индекса, номинированного в национальной валюте, за счет значительной девальвации последней.

Сохранится ли подобная тенденция в 2015 году? Ответ на этот вопрос зависит от прогноза курса доллара к рублю. Руководства российского ЦБ и финансово-экономического блока в правительстве утверждают, что курс доллара уже достиг максимума, и в дальнейшем можно предполагать его снижение. И, если такой прогноз реализуется, то продолжения «аргентинского» сценария не последует.

Пока ощутимый рост показал только рублевый индекс ММВБ: с марта 2014 по январь 2015 он вырос на 44%. Есть веские основания полагать (по крайней мере, на основе технического анализа), что уже в этом году индекс превысит свой исторический максимум 2007 года и превзойдет значение 2000 пунктов. А это составит несколько десятков процентов от текущих уровней.

Кстати, аргентинский Merval, выросший в три раза, вовсе не рекордсмен – у нас в российской истории такое уже тоже было. С августа 1998 г. по июль 1999 г. индекс ММВБ вырос с 19 пунктов до 150, т.е. почти в 8 раз.

Если же говорить о перспективах движения валютного индекса РТС, то его рост может оказаться более внушительным, т.к. он только отталкивается от многолетних минимумов. Достижение диапазона 1000-1500 пунктов по RTSI вполне реально в этом году.

Как вести себя инвестору? Если предположить, что основной этап девальвации рубля пройден, то ожидания выгоды экспортеров в значительной степени уже учтены в ценах (об этом и свидетельствуют значительно выросшие акции Лукойла, ГМК Норильский Никель, привилегированные акции Сургутнефтегаза и некоторые другие). Поэтому имеет смысл обращать внимание не на экспортную направленность компании, а на недооценку ее акций.

На текущий момент достаточно много российских бумаг имеют хороший потенциал роста, и есть предпосылки для его реализации. Конкретно можно выделить Газпром, Аэрофлот, АФК Систему, ТМК, ММК, а также почти все акции электроэнергетики. По всем перечисленным бумагам несколько лет шло развитие нисходящего тренда, некоторые из них приблизились к своим многолетним или историческим минимумам, а в данный момент есть четкие указания на смену долгосрочной тенденции.

«Покупать экспортеров стало модно, идея стала мейнстримом. Это плохо»

Константин Тютрин, исполнительный директор представительства ЗАО «ФИНАМ» в г. Иркутске:

Пример Аргентины – превосходен и нагляден. Казалось бы, экономика Аргентины на грани дефолта, а акции местных компаний растут на 200-500% (!). Почему? Из-за обесценения национальной валюты активы резко переоцениваются. Возможен ли такой сценарий у нас? Почему нет?! Это уже происходит. Экономики стран схожи, экспорт преобладает над импортом. И у них, и у нас прошла мощнейшая девальвация национальной валюты. Фондовый рынок преимущественно представлен экспортерами, выручка которых теперь резко растет. Помешать может «политический фактор», или правильнее сказать – «внешнеполитический».

Что касается потенциала. Сейчас цены на ресурсы в долларах не растут. Это касается золота, меди, олова, алюминия, серебра, цинка, угля, пшеницы и т.д. Как обвалились цены на нефть, все знают. Но это все в долларах, а что происходит в рублях?

В рублях нефть на историческом максимуме, почти 4 000 рублей за 1 баррель марки Brent. (это, кстати, ответ на вопрос, почему растут цены на бензин). Аналогично происходит с ценами на металлы, удобрения и т.д. Экспортеры сильно выигрывают. Это эффект девальвации в действии. Но что будет, когда начнется рост цен в долларах? Рост в рублях тогда будет уже кратный. В этом и кроется весь потенциал, он огромный.

Покупать компании экспортеров в нашей компании мы рекомендовали на протяжении всего прошлого года. Наш счет вырос более чем на 200%, стратегия публиковалась на сайте SIA.RU, и каждый мог заработать много денег. Теперь же, когда акции улетели на максимумы, многие аналитики как будто прозрели. Покупать экспортеров стало модно, идея стала мейнстримом. Это плохо. Когда тема у всех на слуху, пора думать о временной фиксации прибыли.

Однако есть компании, которые по различным причинам не выросли на общем тренде. К примеру, Уралкалий не вырос из-за аварии на руднике, но по факту добыча не упадет, а компания – супербенефициар девальвации. Роснефть не выросла из-за санкций, и это тоже временно. Акции угольной Распадской все еще дешевы из-за того, что просто нет свежих финансовых результатов. Когда все поймут, что девальвация вывела компанию в прибыль, акции быстро и сильно вырастут. Речь идет о 100%. Добыча угля восстановилась на максимумы.

В Газете Дело публикуются материалы, предоставленные аналитиками и трейдерами российских и зарубежных инвестиционных компаний и банков. Их мнения могут не совпадать с мнением редакции Газеты Дело. Авторы комментариев не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться. Представленные в комментарии мнения выражены с учетом ситуации на момент публикации материала. Комментарии носят исключительно ознакомительный характер; они не являются предложением или советом по покупке либо продаже ценных бумаг. Стоимость ценных бумаг может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ценные бумаги.

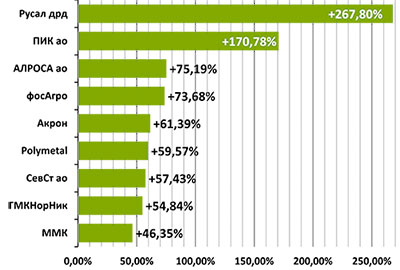

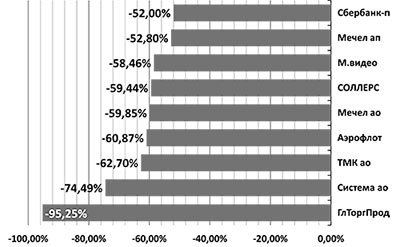

Лидеры и аутсайдеры российского рынка акций в 2014 году*

|

|

* Источник: finam.ru

SIA.RU: Главное

SIA.RU: Главное